Když obchodujete s akciemi, ETF a opcemi na Robinhood, naše příkazy jsou okamžitě odesílány tvůrcům trhu, kteří obvykle nabízejí nižší ceny než veřejné burzy. Abychom mohli konkurovat burzám, spolupracujeme s tvůrci trhu, kteří poskytují slevy makléřským firmám, jako je ta naše.

Termín “Decentralizované finance” (nebo jen DEFi) označuje skupinu technologií, jejichž cílem je vytvořit nový internetový finanční systém, který pomocí blockchainu nahradí stávající zprostředkovatele a mechanismy důvěry.

Automatizovaný tvůrce trhu (AMM) je základní protokol, který umožňuje fungování decentralizované burzy (DEX) tím, že umožňuje obchodování s aktivy s využitím kryptoměnových poolů jako protistran, nikoliv typického trhu kupujících a prodávajících.

Bitcoin je typ digitální měny, která běží na vlastním blockchainu a funguje podobně jako fiat peníze. DeFi naproti tomu umožňuje půjčovat si, půjčovat a obchodovat s kryptoměnami, jako je Bitcoin, podobně jako tradiční finanční instituce, například banky.

Když Uniswap v roce 2018 debutoval, byl to první decentralizovaný systém, který úspěšně použil technologii automatického tvůrce trhu (AMM).

Základním protokolem všech decentralizovaných burz (DEX) je Automated Market Maker (AMM). DEX umožňují uživatelům obchodovat s kryptoměnami přímo, bez potřeby zprostředkovatelů. Zjednodušeně řečeno, automatizovaní tvůrci trhu jsou decentralizované obchodní mechanismy, které odstraňují požadavek na centralizované burzy a související techniky tvůrců trhu. V tomto článku se podíváme na to, jak AMM fungují.

Tvůrci trhu jsou lidé, kteří vytvářejí trhy. Podívejme se, kdo jsou tvůrci trhu a co dělají.

Jaký je rozdíl mezi tvůrcem trhu a příjemcem pokynů?

Tvůrce trhu usnadňuje obchodníkům získat likviditu pro jejich obchodní páry na centralizovaných burzách. Centrální burza sleduje transakce a nabízí automatizovaný mechanismus pro párování nákupů a prodejů. Jinak řečeno, když chce obchodník A získat 1 BTC za 34 000 USD, burza zaručuje, že obchodník B bude připraven prodat 1 BTC za stejnou cenu.

Co když burza není schopna ihned objevit vhodné shody pro nákupní a prodejní příkazy?

V takovém případě definujeme likviditu aktiv jako omezenou.

Termín likvidita se často používá pro označení snadnosti, s jakou lze aktivum koupit a prodat. Vysoká likvidita znamená, že trh je aktivní, s mnoha kupujícími a prodávajícími určitého aktiva. Nízká likvidita naznačuje menší aktivitu a ztěžuje pořízení a prodej aktiva.

Pokud dojde ke skluzu, je zpravidla způsoben nedostatkem likvidity. Jinými slovy, cena aktiva v době transakce se výrazně mění před jejím dokončením. K tomu často dochází na volatilních trzích, jako jsou například kryptoměny. V důsledku toho musí burzy rychle provádět transakce, aby minimalizovaly cenový skluz.

Centralizované burzy naproti tomu vyžadují kvalifikované obchodníky nebo finanční instituce, kteří poskytují likviditu obchodním párům, aby vytvořili flexibilní obchodní systém. Tyto finanční instituce vytvářejí mnoho nákupních a prodejních příkazů, které odpovídají příkazům retailových obchodníků. To umožňuje burze zaručit, že protistrany jsou vždy k dispozici pro všechny transakce. V tomto systému přebírají poskytovatelé likvidity roli tvůrců trhu. Tvůrci trhu jinými slovy pomáhají v procesech potřebných k zajištění likvidity obchodních párů.

Jaká je definice tvůrce trhu?

DEX jsou decentralizované burzy, jejichž cílem je minimalizovat všechny zprostředkovatele přítomné při obchodování s kryptoměnami. Nepodporují technologie párování objednávek ani depozitní infrastrukturu (kde burza uchovává všechny soukromé klíče peněženek). V důsledku toho DEX podporují autonomii, aby se uživatelé mohli zapojit do obchodů přímo z nekastodiálních peněženek (peněženek, kde se nachází

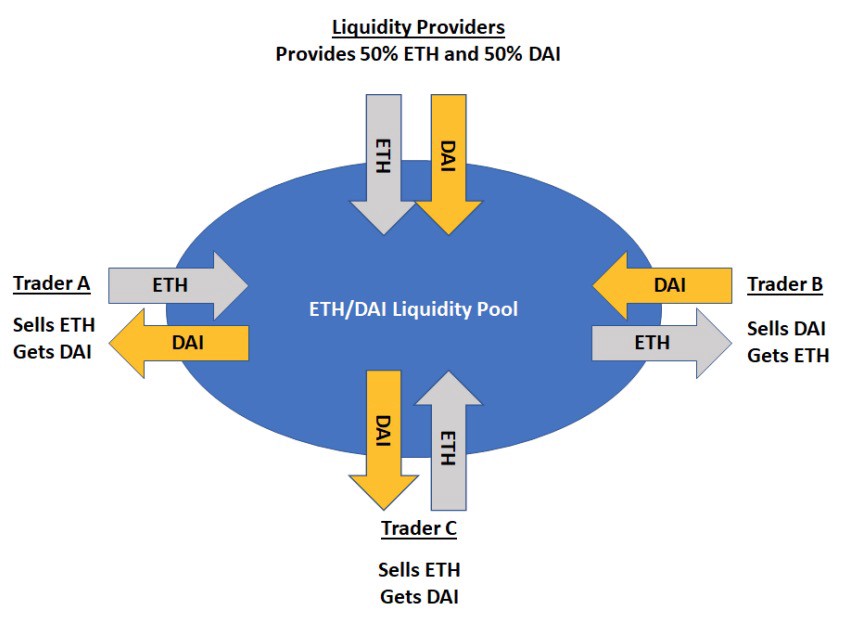

DEX také nahrazuje systémy párování příkazů a knihy příkazů samostatnými protokoly zvanými AMM. Tyto technologie využívají chytré kontrakty – samočinné počítačové programy – k oceňování digitálních aktiv a zajišťování likvidity. Protokol v tomto případě shromažďuje likviditu do chytrých smluv. Uživatelé technicky vzato neobchodují proti ostatním stranám; místo toho obchodují s likviditou zachycenou v chytrých smlouvách.

Jak fungují automatičtí tvůrci trhu (AMM)?

Abychom pochopili, jak AMM fungují, musíme nejprve porozumět pojmu kniha příkazů. Kniha příkazů je digitální účetní kniha, která eviduje všechny příkazy k nákupu a prodeji určitého aktiva, uspořádané podle cenové úrovně. Když tvůrce trhu na centralizované burze zadá pokyn k nákupu nebo prodeji, vytvoří tím vlastně zápis do knihy objednávek.

Kdokoli, nejen tvůrci trhu, může těmto fondům pomoci tím, že do nich vloží aktiva z fondu. Chcete-li například nabídnout likviditu poolu ETH/USDT, musíte dodat určitý předem stanovený podíl ETH k USDT.

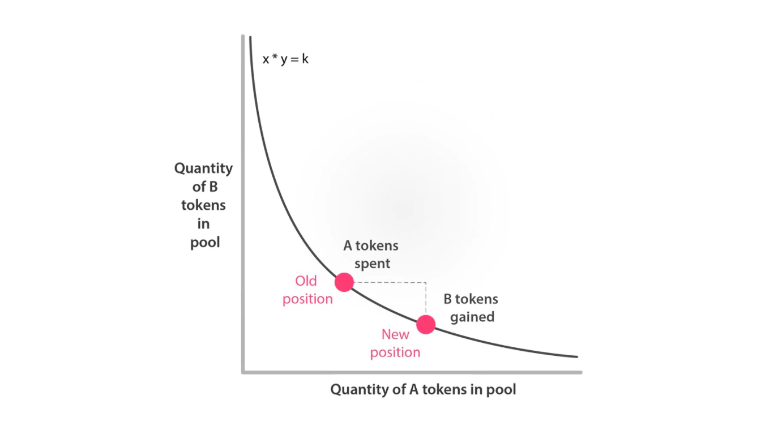

Aby byla rovnováha aktiv v poolech likvidity co nejkonzistentnější a aby se eliminovaly rozdíly v cenách mezi sdruženými aktivy, používají AMM předem stanovené matematické vzorce. Například systém Uniswap používá jednoduchý vzorec x*y=k pro stanovení matematického vztahu mezi konkrétními aktivy uloženými v poolech likvidity.

Tato metoda se často používá v případech, kdy je znám podíl dvou aktiv, která chcete porovnat. Například na akciovém trhu se tento vzorec používá k tomu, aby se ukázalo, jak se mění hodnota určitého aktiva v porovnání s hodnotou jiného aktiva. V našem příkladu x symbolizuje hodnotu aktiva A, y představuje hodnotu aktiva B a k je konstanta.

Uniswap pooly likvidity v podstatě udržují stav, kdy je součin ceny A a ceny B vždy roven stejnému číslu.

Vezměme si jako příklad pool likvidity ETH/USDT. Když obchodníci nakupují ETH, přispívají do poolu USDT a berou si z něj ETH. To způsobí, že se množství Etherea v poolu sníží, což má za následek zvýšení ceny, aby bylo možné provést vyrovnávací práci x*y=k. Naopak, když do poolu pošlou více USDT, cena ETH klesne, protože v poolu likvidity je více ETH.

Když se v AMM uskuteční velké nákupy a z poolu se odebere nebo do něj přidá značné množství tokenů, může dojít k výrazným cenovým rozdílům mezi aktivem v poolu a jeho tržní hodnotou (cenou, za kterou se obchoduje na mnoha burzách).Předpokládejme však, že cena poolu je 2 500 USD. Tržní cena ETH může být 3 000 USD, ale pokud někdo do poolu přidá hodně ETH, aby odstranil jinou měnu, může být cena až 2 850 USD.

Pokud si stále nejste jisti, zda vůbec vytvořit pool, zvažte následující: pokud je na dané burze dostatek likvidity pro tržní příkazy a malé cenové výkyvy, bude zde dostatek prostoru pro obchodování s velkým množstvím kryptoměn. Jinými slovy, protože ether se bude v poolu určitě obchodovat se slevou kvůli arbitrážním příležitostem.

Arbitrážní obchodníci dychtí po aktivech, která se obchodují se slevou v poolech likvidity, a nakupují je, dokud se cena aktiva nevrátí do souladu s jeho tržní hodnotou.

Pokud například cena ETH v poolu likvidity klesne ve srovnání s jeho kurzem na jiných burzách, mohou arbitrážní obchodníci profitovat tím, že ETH v poolu nakoupí za nižší cenu a prodají ho za vyšší částku na externích burzách. Cena ETH v poolu se bude postupně zotavovat, dokud se s každým obchodem nevyrovná běžnému tržnímu kurzu.

Závěrem je třeba poznamenat, že x*y=k z Uniswapu je pouze jedním z matematických vzorců, které dnes AMM používá. Například Balancer využívá mnohem složitější druh matematického spojení, aby uživatelům umožnil spojit až 8 digitálních aktiv do jednoho fondu likvidity. Curve na druhou stranu využívá křivku ke stabilizaci ceny svých syntetických aktiv.

Je důležité si uvědomit, že každý AMM má svá vlastní pravidla a zvláštnosti, které je třeba znát, než začnete obchodovat. Jinými slovy, nevkládejte všechna svá vejce do jednoho košíku!

Význam poskytovatelů likvidity v AMM

AMM, stejně jako ostatní automatické obchodní systémy, potřebuje ke svému fungování likviditu. Nedostatečné financování poolu je náchylné ke skluzu. Uživatelé jsou vyzýváni, aby ukládali digitální aktiva do poolů likvidity, aby s nimi mohli obchodovat ostatní, a minimalizovali tak skluz.

Cílem poolu je poskytnout jistotu obchodníkům, kteří mají nedostatek finančních prostředků. Poskytovatelé likvidity (LP) budou motivováni k udržování poolu tím, že budou dostávat část poplatků za transakce v něm zpracované. Jinak řečeno, pokud váš vklad představuje 1 % likvidity zachycené v poolu, získáte přibližně 0,25 % z účtovaných transakčních poplatků.

Na druhé straně AMM poskytují žetony pro správu LP a obchodníkům. Management token je navržen tak, aby umožnil vlastníkovi hlasovat ve správě a vývoji protokolu AMM.

AMM má několik možností sklizně.

Kromě výše uvedených pobídek mohou LP využít také příležitosti k růstu výnosů, které slibují zvýšení jejich zisků. Pro využití této výhody stačí vložit příslušný poměr digitálních aktiv do fondu likvidity protokolu AMM. Jakmile bude váš vklad potvrzen, protokol AMM vám zašle tokeny LP. V některých případech pak můžete tento token uložit – nebo “investovat” – do samostatného úvěrového protokolu a získat další úrok.

Můžete tak optimalizovat své výdělky využitím interoperability nebo kompatibility decentralizovaných finančních protokolů (DeFi). Abyste však mohli vybrat své prostředky z původního fondu likvidity, budete muset vyměnit token poskytovatele likvidity za hotovost.

Co znamená nevratná ztráta?

Ztráta finančních prostředků může být při investici do fondu likvidity nenávratná. K tomu dochází vždy, když poměr cen kombinovaných aktiv kolísá. Když se poměr cen sdružených aktiv odchýlí od investičních nákladů, vzniknou LP automaticky ztráty. Čím větší je posun v ceně, tím více peněz je ztraceno. Na tento typ kolísání jsou obzvláště náchylné pooly likvidity s nízkou likviditou.

Jelikož se však poměr cen pravděpodobně vrátí na předchozí úroveň, je tato ztráta pouze dočasná. Pokud LP vybere konkrétní hotovost dříve, než se cenový poměr vrátí do původní pozice, ztráta se stává trvalou. Všimněte si, že transakční náklady a poplatky za umístění žetonů LP mohou někdy tyto ztráty kompenzovat.